Capita spesso, tra gli esercizi di matematica finanziaria degli esami universitari, la richiesta di calcolo del piano di ammortamento rispettivamente quindi all’estinzione di un mutuo o comunque a un’operazione che abbia comportato il nascere di un debito o l’estinzione di un capitale di credito.

Chi poi pratichi economia aziendale o contabilità avrà sentito parlare di “piano d’ammortamento” a proposito dei beni aziendali, suddividendo pulriennalmente le quote dei beni aziendali di ammortamento in ognuno degli esercizi futuri dell’azienda. Questo secondo uso del termine “piano di ammortamento” parte direttamente dalla registrazione in contabilità dell’acquisto e non verrà trattato in questa lezione, essendo un argomento non propriamente inerente alla matematica finanziaria ma piuttosto alla contabilità aziendale; per visionare una spiegazione su cosa sia il piano di ammortamento redatto in contabilità e partita doppia in questa pagina, di sotto invece parleremo del piano di ammortamento a rate costanti (francese) e del piano di ammortamento “italiano”, ovvero un ammortamento con quote capitali costanti.

Sostanzialmente le due tipologie di piano di ammortamento più popolari, come già detto, sono quella di ammortamento a rata costante (francese) e di ammortamento a quote capitali costanti (italiano).

Come funziona il piano di ammortamento francese?

I punti principali sono i seguenti:

1) La rata è sempre la medesima, salvo non ci siano variazioni dei cambi riguardanti il tasso;

2) Ogni rata, che quindi rimane costante a meno che non cambi il tasso, si compone di quota capitale e quota interessi, la quota interessi è uguale al tasso di interesse moltiplicato per il debito residuo alla fine del periodo che precede la suddetta rata;

3) La quota capitale è pari alla differenza tra rata e quota di interessi.

Alla fine del piano di ammortamento la quota di debito residuo dovrà essere pari a zero.

Il debito residuo diminuisce di volta in volta sottraendo di volta in volta, rata per rata, la quota capitale rimborsata nel periodo precedente.

Nota: nel caso in cui la rata sia mensile anche il tasso dovrà essere mensile; in alcuni esercizi viene dato comunque il tasso annuo, pertanto occorrerò utilizzare la formula di equivalenza dei tassi e convertire il tasso. Stesso discorso vale anche per tassi bimestrali,trimestrali, quadrimestrali, ecc: è necessario convertire il tasso a seconda della scadenza della rata; si userà quindi la formula di conversione (1+i annuale) = (1+ik)^k dove k è il periodo del tasso considerato, ad esempio per il tasso trimestrale sarà 4 (ovvero 4 volte in un anno).

La formula da seguire per trovare la rata in un ammortamento francese sarà dunque:

Ricordandoci quindi che la rata nell’ammortamento francese è fissa, il debito residuo al tempo k sarà uguale a:

Debito residuo tempo k = [debito residuo periodo precedente*(1+tasso interesse)^(t2-t1)]-Rata

Come funziona il piano di ammortamento italiano?

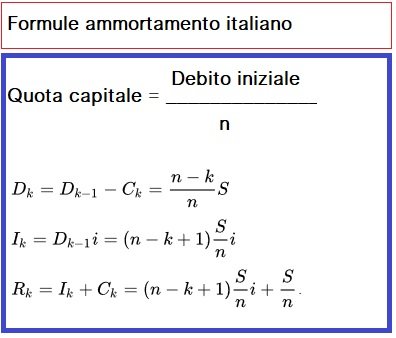

Nell’ammortamento italiano invece, come detto in precedenza, anziché la rata sono le quote capitali a dover essere costanti: per calcolare quindi l’ammontare di ogni quota capitale si procede a dividere il debito iniziale per il numero di periodi di pagamento; gli interessi (ricordate che ogni rata è sempre composta da quota capitale e quota interessi) ad ogni pagamento saranno pari al debito residuo del periodo precedente moltiplicato per il tasso di interesse considerato. Tenete presente quindi che dovrete togliere dal debito iniziale la prima quota capitale pagata precedentemente alla rata, pertanto dato il debito iniziale al tempo t0 pari a Dk sarà l’interesse al tempo t1 pari a Dk*tasso i mentre la quota di debito residuo sarà pari a Dk – quota capitale 1 e così via mentre a non variare sarà sempre la quota capitale, che rimane costante.

Esercizi svolti sull’ammortamento italiano e francese

Per essere sicuri di aver capito come redarre il piano di ammortamento di un mutuo o comunque di un’operazione finanziaria oltre che studare adeguatamente la teoria si consiglia una valida costanza nello svolgimento degli esercizi, che potranno fornire un grandissimo aiuto nel completare l’apprendimento e l’assimilazione pratica dei concetti appena visiti; puoi trovare online molti eserciziari universitari a riguardo, in particolare possono essere utili questi esercizi nel sito dell’università di Cagliari dove oltre l’ammortamento italiano e francese troverete anche modo di comprendere l’ammortamento a rimborso unico, l’ammortamento tedesco ed il preammortamento; altri esercizi di che possono essere visionati velocemente con profitto sono quelli pubblicati nel sito dell’univeristà di Reggio Calabria, assieme a un più corposo e generale ripasso delle leggi di capitalizzazione, delle rendite, degli ammortamenti (italiano, francese, americano e leasing) e infine sulla valutazione degli investimenti.

A cosa può servire imparare a fare gli ammortamenti?

Quando si richiede l’erogazione di un mutuo la forma di pagamento del debito contratto è solitamente quella dell’ammortamento francese o dell’ammortamento italiano, almeno in Italia; imparare a svolgere questo tipo di attività può significare comprendere meglio il proprio piano finanziario.

Solitamente il piano di ammortamento viene redatto dal creditore, specialmente se parliamo di una banca, o comunque nel caso di somme consistenti come può essere per mutui immobiliari, ma possono essere talvolta redatti dai debitori stessi per lo svolgimento di studi di fattibilità; chiaramente infatti la redazione di un piano di ammortamento è una buona operazione da fare prima della richiesta di finanziamento vera e propria, in maniera da esaminare la propria capacità progettuale di far fronte alla richiesta di credito, e delle relative conseguenze.

Esercitarsi d’altronde è piuttosto semplice, è sufficente essere informati e sapere i tassi che vengono utilizzati in questo momento dai mercati; dettagli che potrebbero interessare un approfondimento sono ad esempio la possibilità che l’operazione venga effettuata con il mutuo a tasso fisso, variabile, o fisso rinegoziabile; sono comunque possibili diverse tipologie di finanziamento (che dipendono dall’operatore ad ogni modo”), che premettono comunque di solito il possesso di almeno il 20% della cifra richiesta (di solito si apre per l’acquisto di una casa) e alcune solide garanzie.

Cos’è il mutuo con preammortamento?

In alcuni esercizi (oltre che nella realtà, quindi potrebbe essere utile comprendere bene l’argomento) può capitare che il debitore non sia in grado, per particolari motivi dovuti ad esempio alla propria inaspettata situazione economica, di pagare per intero la rata. In questi casi per venire incontro al debitore è possibile (lasciando i tassi a un discorso a parte) che o venga allungato il mutuo permettendo il pagamento in ammortamento di quote capitale più basse oppure la sospensione del debito tramite preammortamento: in questo ultimo caso il debitore si limiterà a pagare solamente gli interessi ad ogni scadenza, pertanto il debito residuo rimarrà invariato, senza aumentare nè diminuire.

Solitamente sospendere in “preammortamento” un mutuo può magari dare un nuovo accesso alla liquidità ma è bene ricordare che fintanto che perduri il preammortamento il debito residuo, sebbene non aumenterà, rimarrà comunque costante e, avendo una visione globale, pagherete nel complesso maggiori interessi prima di chiudere il mutuo.